Cách Tính Cổ Tức Trên Mỗi Cổ Phiếu, Hướng Dẫn Mới Nhất Trên Thị Trường

Cổ tức là gì? Là câu hỏi của nhiều NĐT khi tham gia vào thị trường chứng khoán. Nhưng bạn có biết hết về cổ tức, chiến lược đầu tư theo cổ tức – Một sự hiểu biết toàn vẹn, và toàn diện. Bài viết này Ngọ sẽ chia sẻ cho bạn TẤT TẦN TẬT về cổ tức!

P/S: Hiện tại bài viết này đã bị 1 trang web khác coppy – paste 100% không thương tiếc! Nên các bạn khi đọc, nhớ chú ý phải đọc từ những người có kiến thức thực!

PHẦN I. CỔ TỨC LÀ GÌ?

Cổ tức là gì? Mục đích, ý nghĩa của của cổ tức?

Cổ tức là một phần lợi nhuận sau thuế được chia cho các cổ đông của công ty. Cổ tức có thể được trả bằng tiền hoặc bằng cổ phiếu.

Đang xem: Cách tính cổ tức trên mỗi cổ phiếu

Mục đích, ý nghĩa cơ bản của kinh doanh là tạo ra lợi nhuận cho chủ sở hay cổ đông của nó. Cổ tức là phương thức quan trong nhất để phân phối cũng thực hiện nhiệm vụ này. Khi công ty tạo ra lợi nhuận, một phần lợi nhuận sẽ được tái đầu tư vào hoạt động kinh doanh, một phần lợi nhuận là sẽ được trả cổ tức.

Các hình thức trả cổ tức, thuế cổ tức chứng khoán?

Hình thức trả cổ tức gồm: Trả cổ tức bằng tiền và cổ tức bằng cổ phiếu, cổ phiếu thưởng (bản chất giống hệt như trả cổ tức bằng cổ phiếu). Ngoài ra, còn có quyền mua cổ phiếu ưu đãi.

Cổ tức bằng tiền sẽ làm giảm lượng tiền của doanh nghiệp trong việc kinh doanh, nhưng suy cho cùng đó mới là mục đích chính của kinh doanh.

Cổ tức bằng cổ phiếu, công ty sẽ phát hành thêm cổ phiếu để trả cổ đông, thay vì tiền mặt nhằm giữ lại tiền cho hoạt động kinh doanh của mình.

Thuế cổ tức chứng khoán: Khi nhận cổ tức bạn sẽ bị đánh thuế 5%

Tại sao chia cổ tức thì giá lại điều chỉnh giảm?

Thẳng thắn mà nói, NĐT mua cổ phiếu là để tạo ra lợi nhuận, thông qua việc nhận cổ tức và tăng giá cổ phiếu.

Tâm lý chung, nếu ta lật ngược vấn đề, giá CP không điều chỉnh giảm sau chia cổ tức, thì ngày càng gần ngày chia cổ tức người giữ CP không muốn bán, để được nhận cổ tức; sau ngày chia cổ tức, NĐT đều sẽ muốn bán CP. Điều này dẫn đến mất cân đối cung cầu cổ phiếu gây ra mất tính thanh khoản cổ phiếu, và sự biến động giá quá lớn, tăng sốc khi trước ngày chia và giảm khủng sau ngày chia, hãy tưởng tượng điều gì xảy ra nếu chia cổ tức bằng cổ phiếu theo tỷ lệ 1:1, 2:1, nếu điều này xảy ra thì thanh khoản sẽ lặng tăm. NĐT mua cổ phiếu sau ngày chia cổ tức mong muốn mua giá thấp hơn vì sang năm mới được chia cổ tức lại. Do đó để đảm bảo tính công bằng cho người mua và người bán vào ngày chia cổ tức, bắt buộc giá phải điều chỉnh giảm, theo đúng tỷ lệ nhận cổ tức.

Dưới góc nhìn toán học: Chia cũng như không chia.

Nhưng ở góc độ kinh doanh, tâm lý, đầu tư lâu dài, nó có vai trò nhất định

P/S: Đối với trường hợp phát hành cổ phiếu lớn hơn thị giá, thì giá điều chỉnh sẽ không đổi.

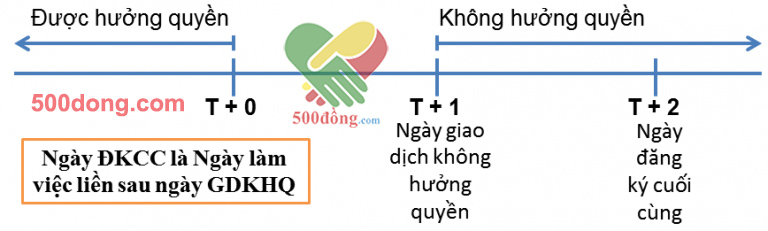

Ngày giao dịch cuối cùng là ngày gì? Ngày giao dịch không hưởng quyền là ngày gì?

Ngày giao dịch không hưởng quyền (Ngày GDKHQ) là ngày giao dịch mà nhà đầu tư mua chứng khoán sẽ không được hưởng các quyền lợi của cổ đông như quyền nhận cổ tức, quyền mua cổ phiếu phát hành thêm, quyền tham dự ĐHCĐ…

Ngày đăng ký cuối cùng (Ngày ĐKCC) là ngày chốt danh sách khách hàng sở hữu chứng khoán, và là ngày tổ chức phát hành lập danh sách người sở hữu chứng khoán với mục đích để thực hiện các quyền cho cổ đông. Tại ngày chốt danh sách, nếu nhà đầu tư có tên trong danh sách người sở hữu chứng khoán sẽ được nhận các quyền của mình như quyền nhận cổ tức, quyền mua cổ phiếu phát hành thêm…

Quy định hiện nay, với các giao dịch bình thường, thời hạn thanh toán là T+2, nghĩa là thời hạn thanh toán là 2 ngày làm việc (trừ thứ Bảy, Chủ nhật và ngày nghỉ lễ). Cụ thể là thời gian từ ngày giao dịch (mua/bán) đến ngày nhận được chứng khoán hoặc tiền là 2 ngày (ngày giao dịch tính là ngày T+0). Do đó, nhà đầu tư mua cổ phiếu ngày làm việc liền trước ngày đăng ký cuối cùng sẽ không có tên trong sổ cổ đông, vì giao dịch chưa được thanh toán, do vậy sẽ không được hưởng quyền. Cụ thể xem sơ đồ bên dưới.

Như vậy, nhà đầu tư mua chứng khoán trước ngày giao dịch không hưởng quyền sẽ có tên trong danh sách được hưởng quyền. Nếu mua từ ngày giao dịch không hưởng quyền trở về sau thì nhà đầu tư sẽ không có tên trong danh sách được hưởng quyền. Chỉ cần cổ đông có tên trong danh sách vào ngày chốt quyền, cổ đông đó đương nhiên được hưởng quyền lợi, không kể cổ đông đó đã giữ cổ phiếu từ lâu hay mới chỉ được ghi tên vào trước ngày chốt quyền.

Ví dụ: Ngày 18/9, Vimamilk (mã: VNM) công bố tạm ứng cổ tức với tỷ lệ 20%/mệnh giá (tương đương với 2.000 đồng/CP). Ngày giao dịch không hưởng quyền là ngày 25/9 (thứ 6) và ngày đăng ký cuối cùng là ngày 28/9 (thứ Hai). Như vậy, vào ngày 28/9, tất cả các cổ đông có tên trong sổ đăng ký cổ đông của Vinamilk sẽ được quyền nhận cổ tức như trên. Vì áp dụng thời gian thanh toán theo quy định T+2 (không tính thứ Bảy, Chủ Nhật), ngày giao dịch không hưởng cổ tức là 25/9 nên nhà đầu tư nào mua cổ phiếu từ ngày 25/9 trở đi sẽ không được quyền hưởng cổ tức lần này.

PHẦN 2: Công thức và Bản Chất khi điều chỉnh giá cổ phiếu khi chia cổ tức

1. Bản chất công thức điều chỉnh giá khi chia cổ tức

Công thức điều chỉnh giá khi chia cổ tức được thực hiện theo Định luật bảo toàn vốn hóa và dòng tiền

Hiểu đơn giản: ở góc độ toán học chia cũng như không chia.

Khi đó, tổng vốn hóa và tiền – trước và sau ngày giao dịch không hưởng quyền là bằng nhau

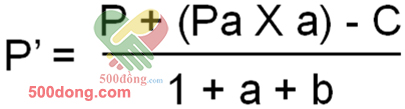

2. Công thức tính giá điều chỉnh khi trả cổ tức

P’: Giá cổ phiếu sau khi thực hiện quyền (bao gồm cổ tức bằng tiền, cồ phiếu thưởng và cổ phiếu phát hành thêm)

P: Giá cổ phiếu trước khi thực hiện quyền

Pa: Giá cổ phiếu phát hành thêm dành cho quyền mua ưu đãi

a: Tỉ lệ cổ phiếu phát hành thêm dành cho quyền mua mua ưu đãi. Đơn vị tính %

b: Tỉ lệ chia cổ phiếu thưởng, trả cổ thức bằng cổ phiếu. Đơn vị tính %

C: Cổ tức bằng tiền.

3. Bốn ví dụ về cách tính giá điều chỉnh khi trả cổ tức

Ví dụ 1: Cách tính giá điều chỉnh khi trả cổ tức bằng tiền mặt

Cổ tức bằng tiền với tỷ lệ 20%, tương đương với mức nhận 2.000 VNĐ. => C =2.000 đồng

Khi đó, bạn lưu ý định luật bảo toàn vốn hóa và dòng tiền hay áp dụng công thức ta được, nôm na nên nhớ: Về mặt toán học chia cũng như không chia:

P’ = P – C = 150.000 – 2.000 = 148.000 VNĐ (do không có tỷ lệ cổ phiếu phát thêm).

Khi đó 1 CP VNM cũ giá 150.000 VNĐ thành 1 CP VNM sau chia giá 148.000 VNĐ và 2.000 VNĐ tiền cổ tức.

Ví dụ 2: Cách tính giá điều chỉnh khi trả cổ tức bằng cổ phiếu, cổ phiếu thưởng

Cổ tức bằng cổ phiếu với tỷ lệ 100:20 (tức là 20% – hay có 100 CP VNM trước chia sẻ nhận thêm 20 CP VNM sau chia) => b = 20%

Thưởng cho cổ đông cổ phiếu thưởng với tỷ lệ 100: 30 (tức là 30%) => b = 30%

Khi đó, về mặt toán học ta nhớ chia cũng như không chia.

Khi đó 100 CP VNM giá 150.000 VNĐ thì sau khi chia giá ta có giá 150 CP VNM giá bao nhiêu (150 cổ phiếu này là bằng 100 cổ phiếu gốc, 20 cổ phiếu chia cổ tức (20%) và 30 cổ phiếu thưởng (30%)). Kết quả là 100.000 VNĐ/ CP VNM sau chia.

Áp dụng công thức: P’ = P / (1 + b) = 150.000 / (1+20% +30%) = 100.000 đồng

Ví dụ 3: Cách tính giá điều chỉnh khi trả cổ tức bằng quyền mua cổ phiếu ưu đãi

Bán ưu đãi, tỷ lệ 5:2 (tương đương mức 2/5 =40%) , với mức giá 60.000 đồng/CP. => Pa =60.000 đồng, a = 40%

Khi đó, về mặt toán học ta nhớ đến chia cũng như không chia.

Ta đặt câu hỏi: 100 CP VNM giá trước ngày GDKHQ là 150.000 VNĐ và 40 CP VNM giá phát hành 60.000 VNĐ giờ thành 140 CP VNM là bao nhiêu.

P’ = P +(Pa X a)>/ (1 + a) = (150.000 + 60.000 x 40%)/ (1 +40%) = 124.300 đồng.

P/s: Nếu giá phát hành quyền mua cổ phiếu ưu đãi cao hơn thị giá P, thì cổ phiếu đó sẽ không điều chính giá trong ngày giao dịch không hưởng quyền. Đối với NĐT mới có thể thấy vô lý nhưng trên TTCK bạn sẽ thấy trường hợp này xảy ra là bình thường.

Ví dụ 4: Cách tính giá điều chỉnh khi trả cổ tức tổng quát

Cổ tức bằng tiền: 20% (tương đương với 2.000 VNĐ) => C = 2.000

Cổ tức bằng cổ phiếu: 100:20 (tương đương 20%) => b = 20%

Thưởng bằng cổ phiếu: 100:30 (tương đương 30%) => b = 30%

Quyền mua cổ phiếu ưu đãi 5:2 (tương đương 40%) giá 60.000 VNĐ)

Áp dụng:

P’ = (P + Pa x a – C)/ (1 + a + b) = (150.000 + 60.000 x 40% – 2.000) / (1 + 40% + 20% + 30%) = 90.500 đồng.

Phần 3: Cổ tức & ưu nhược điểm để săn cổ phiếu trả cổ tức

Cổ tức là một phần lợi nhuận sau thuế được chia cho các cổ đông của công ty.

Mỗi hình thức cổ tức sẽ ảnh hưởng nhất định đến doanh nghiệp và vai trò quyết định đầu tư cổ phiếu của NĐT. Do đó nếu nhà đầu tư hiểu được điều này sẽ tạo ra lợi thế lớn trên thị trường chứng khoán.

Sau đây Ngọ sẽ đưa ra những ưu điểm và nhược điểm của các hình thức chi trả cổ tức, chúc bạn áp dụng thành công:

1. Trả cổ tức bằng tiền mặt:

Ưu điểm của trả cổ tức bằng tiền mặt:

Mang lại cảm giác chắc chắn cho cổ đông khi tìm kiếm lợi nhuận trong đầu tư cổ phiếu. Đối với những nhà đầu tư phòng thủ thì việc nhận tiền mặt từ công ty, mang tính đảm bảo hơn nhiều so với việc công ty giữ lại tiền và chạy theo những cơ hội “hào nhoáng” nhưng không chắc chắn.Chứng minh là công ty có dòng tiền vững mạnh, an toàn khi đầu tư. Cần lưu ý xem xét thời gian chi trả trong thời gian dài, ổn định và có sự tăng trưởng cổ tức, cẩn thận với các công ty vay nợ để trả tiền cổ tức.

Nhược điểm của trả cổ tức bằng tiền mặt.

Xem thêm: Công Thức Giải Hệ Phương Trình Bậc Nhất 2 Ẩn Cực Hay, Có Lời Giải

Chịu thuế 2 lần. Lần đầu là thuế thu nhập doanh nghiệp (hiện tại là 20-22%), tuy nhiên tùy ngành nghề đặc thù vùng miền mà có những ưu đãi về thuế riêng. Thuế thứ 2 là thuế thu nhập cá nhân cho phần cổ tức là 5%. Khi công ty trả cổ tức 2.000 đồng, bạn thực nhận chỉ là 1.900 đồng.Đối với công ty đang khó khăn về tài chính, hay công ty đang giai đoạn phát triển nhanh, mở rộng thì trả cổ tức bằng tiền mặt làm giảm lượng tiền trong doanh nghiệp khiến doanh nghiệp thiếu hụt tiền để mở rộng sản xuất kinh doanh, ảnh hưởng đến sự phát triển của doanh nghiệp.

2. Trả Cổ tức bằng cổ phiếu hay cổ phiếu thưởng:

Bản chất của trả cổ tức bằng cổ phiếu thưởng:

Không thay đổi về mặt tài chính, kinh doanh của công ty chỉ thay đổi về mặt bút toán kế toán.

Đối với nhà phân tích cơ bản, hay đầu tư giá trị thì điều này dường như vô ích. Đó là lý do Bershire Hathaway của tỷ phú Warren Buffett chưa bao giờ chia tách hay trả cổ tức bằng cổ phiếu, giá của cổ phiếu Bershire Hathaway năm 2017 là hơn 6 tỷ đồng/ 1 cổ phiếu loại A.

Đối với nhà phân tích kỹ thuật, đầu cơ có thể tận dụng sự hưng phấn của nhà đầu tư, do đó nó có tác động về mặt tâm lý trong ngắn hạn. Khi có tin chia cổ tức bằng cổ phiếu hay cổ phiếu lớn, thì giá cổ phiếu sẽ tăng.

Ưu điểm của trả cổ tức bằng cổ phiếu:

Đối với cổ phiếu ít thanh khoản thì trả cổ tức bằng cổ phiếu sẽ tăng tính thanh khoản cho thị trường, làm giảm rủi ro thanh khoản,cũng như làm giảm thị giá giúp nhà đầu tư khác có thể dễ dàng mua cổ phiếu, do đó giá cổ phiếu sẽ tăng.NĐT tránh bị đánh thuế 2 lần so với thuế đánh vào cổ tức bằng tiền mặt.Công ty có thể giữ lại tiền để khắc phục khó khăn, hoặc mở rộng sản xuất, đầu tư vào những dự án mang lại lợi nhuận lâu dài cho cổ đông.

Nhược điểm của trả cổ tức bằng cổ phiếu:

Vì vốn hóa không đổi, chia cũng như không chia, trong khi đó nhà đầu tư phải chờ 2-3 tháng để cổ phiếu mới phát hành về tài khoản có thể bán được cổ phiếu trả cổ tức.Doanh nghiệp đầu tư những dự án không hiệu quả, khiến giá cổ phiếu giảm thêm.Có khi dính thêm cổ phiếu lẻ và khó bán được.

Dù trả cổ tức bằng cổ phiếu hay thưởng cổ phiếu, bản chất về mặt tài chính và kinh doanh là không đổi chỉ thay đổi về mặt bút toán báo cáo kế toán từ lợi nhuận chưa phân phối sang vốn chủ sở hữu. Tuy nhiên, thường trong ngắn hạn ảnh hưởng tích cực đến giá cổ phiếu, đặc biệt là tin chia khủng, tuy nhiên nếu DN hoạt động kinh doanh không vượt trội giá sẽ trở về mức trước khi tăng.

Cá biệt: Cổ phiếu công ty Bershire Hathaway của Buffett không bao giờ chia cổ tức trong suốt gần 50 năm qua, bởi lẽ không trả cổ tức bằng tiền mặt để dành tiền cho việc mở rộng và phát triển công ty, không trả cổ tức bằng cổ phiếu hay thưởng cổ phiếu bởi chia cũng như không chia, và để hạn chế những người thích lướt sóng nên giá cổ phiếu Bershire Hathaway tăng từ 7 USD lên 280.000 USD (hơn 6 tỷ đồng/ cổ phiếu – tháng 10/2017)

3. Bán cổ phiếu ưu đãi:

Việc bán cổ phiếu ưu đãi của doanh nghiệp nhằm tìm kiếm nguồn tiền tại trợ cho việc mở rộng dự án sản xuất kinh doanh của mình. Việc tăng/giảm giá cổ phiếu trong dài hạn phụ thuộc vào hoạt động kinh doanh của doanh nghiệp, cũng như hiệu quả của dự án mới.

Đối với nhà đầu tư phân tích cơ bản, thì việc này có ý nghĩa nếu họ đánh giá tốt triển vọng của dự án mới, cũng như doanh nghiệp.

Đối với nhà đầu tư sử dụng phân tích kỹ thuật, chỉ đầu tư lướt sóng thì không nên mua cổ phiếu vào thời điểm trước ngày chốt quyền, vì sẽ bị ngâm vốn 2 – 5 tháng chờ đợi hoàn tất quá trình nộp tiền và cổ phiếu phát hành mới về tài khoản.

Lưu ý:

Việc phát hành cổ phiếu ưu đãi cho cán bộ công nhân viên (ESOP), sẽ không điều chỉnh giá.

Ưu điểm là khuyến khích nhân viên gắn bó và cống hiến cho công ty

Nhược điểm là làm cho phát hành thêm làm pha loãng cổ phiếu, giảm EPS do đó giảm giá cổ phiếu.

Phần 4: Cách định giá & săn cổ phiếu theo chiến lược trả cổ tức

1. Tỷ suất cổ tức (r) là gì?

Tỷ suất cổ tức (r) là tỷ lệ cổ tức trả bằng tiền mặt chia cho giá cổ phiếu. NĐT thường nghe nói công ty XYZ trả cổ tức cao 30%/năm, tức là 30% của mệnh giá, và mệnh giá là 10.000 đồng, nhiều NĐT nhầm lẫn với 30% của thị giá. Nên cổ tức bằng tiền 30% tức là 3.000 đồng, và nếu nói cổ tức 15% bằng tiền tức là ta hiểu cổ tức 1.500 đồng.

Dù thị giá là bao nhiêu đi nữa 100.000 đồng hay 30.000 đồng thì cổ tức k% bằng tiền thì công ty cũng chỉ trả k% x 10.000 đồng, tức là ( k x 100) đồng.

Tỷ suất cổ tức = Cổ tức bằng tiền / Thị giá

2. Các chiến lược đi săn cổ phiếu trả cổ tức

2.1. Đối với nhà phân tích kỹ thuật:

Khi có thông tin chia cổ tức khủng hay có tỷ suất cổ tức cao, nhìn chung sẽ ảnh hưởng tích cực đến giá cổ phiếu, đặc biệt những thông tin này bất ngờ đối với thị trường thì càng có hiệu quả. Tuy nhiên điều đó không có nghĩa là đúng với mọi cổ phiếu, điều này phù hợp với mua một nhóm cổ phiếu.

2.2 Đối với đầu tư giá trị, hay phân tích cơ bản:

Cách 1: Săn cổ phiếu có tỷ suất cổ tức cao

Mua cổ phiếu có tỷ suất cổ tức cao hơn lãi suất ngân hàng. Đây là cách đơn giản cho những nhà đầu tư mới. Lưu ý cần cổ tức cần phải ổn định qua nhiều năm.

Trên thị trường chứng khoán, nếu bạn chăm chỉ bạn sẽ tìm thấy được một số cổ phiếu trả tỷ suất khá hấp dẫn, có thể từ 10-14%/năm, rõ ràng hấp dẫn hơn nhiều so với mức gửi ngân hàng 6.5%/năm.

Cách 2: Định giá cổ phiếu bằng các kết hợp giữa tỷ suất cổ tức và tốc độ tăng trưởng

(Tỷ suất cổ tức + Tốc độ tăng trưởng dài hạn tương lai) chia chỉ số P/E.

Theo Peter Luych, và John Neff ông thích chỉ số này cao hơn 1,5; tất nhiên càng cao càng tốt.

Cách 3: Định giá cổ phiếu bằng phương pháp chiết khấu dòng cổ tức

Định giá cổ phiếu bằng chiết khấu dòng cổ tức

+ Mô hình tăng trưởng cổ tức (Gordon).

Có 3 mô hình dựa trên 3 giả thiết về tăng trưởng cổ tức:

Mô hình 1: cổ tức tăng trưởng với tốc độ không đổi mãi mãi.

Mô hình 2: cổ tức tăng trưởng với tốc độ không đổi trong 1 số năm nhất định, sau đó chuyển sang một tốc độ tăng trưởng thấp hơn (và không đổi) từ đó cho đến mãi mãi.

Mô hình 3: cổ tức tăng trưởng với tốc độ không đổi trong 1 số năm nhất định, sau đó tăng trưởng với tốc độ giảm dần trong một số năm, rồi cuối cùng thì giữ nguyên tốc độ tăng trưởng từ đó cho 16 đến mãi mãi.

Sau đây Ngọ đưa công thức đơn giản nhất: (Do 2 mô hình sau tương đối khó hiểu và áp dụng đối với NĐT tìm hiểu TTCK chưa lâu)

P = D1 / (k – g)

P: Giá trị hợp lý/ Giá trị thật thời điểm năm 0.

D1: Cổ tức của năm 1 (năm tiếp theo)

k: tỷ lệ chiết khấu, tỷ suất sinh lợi mà nhà đầu tư kỳ vọng thu được khi đầu tư vào cổ phiếu, chi phí vốn cổ phần.

Xem thêm: hướng dẫn Mẫu Văn Bản Báo Giá Mới Nhất Mẫu Bảng Báo Giá, 10 Mẫu Báo Giá Sử Dụng Nhiều Nhất Hiện Nay

g: Tốc độ tăng trưởng cổ tức.